精选顶级区块链游戏娱乐平台,支持USDT、比特币等数字资产支付。畅玩去中心化游戏平台,体验公平透明的区块链游戏应用。立即加入,探索丰富的USDT支付游戏平台,享受安全便捷的加密货币娱乐!烟酒店的“生死拐点”,面临库存积压、价格倒挂、现金流断裂等挑战,新增注册量显著放缓。烟酒店行业呈现“总量萎缩、区域分化、转型紧迫”三大特征。

从整体市场看,白酒目前市场规模近八千亿,卷烟超过两万亿,作为两大产业市场零售的末梢,全国烟酒店经营者还是身处一个绝对的大市场之中,有足够大的包容性和可持续性。但伴随名酒利润微薄,高利润白酒动销遇冷,市场调查显示:大多数烟酒店生存状态较差,经营者普遍陷入迷茫与无助,甚至到了生死存亡的时刻。

鉴于此,和君咨询以多年服务白酒行业的经验,结合目前整体的竞争环境,力争为烟酒店终端寻求一条突围之路。

1)GDP增速趋稳,消费分层加剧:2025年中国GDP增速维持在5%左右,消费市场呈现“K型分化”:高端白酒、奢侈品等韧性较强(如茅台一季度销售额保持两位数增长),但大众消费品需求疲软,价格敏感度提升。

2)政策调控与替代品挤压:消费税改革、控烟政策及电子烟禁令持续收紧,传统烟酒行业利润空间压缩至5%-8%。同时,洋酒(威士忌、白兰地、日本清酒等)进口量增长8%-18%,抢占高端商务市场。

3)库存与资金压力凸显:白酒行业库存周转周期延长至90天,部分酒商因资金链紧张被迫低价抛货,价格倒挂现象普遍。

1)消费分层与场景重构:商务宴请、婚宴(数据显示,2025年婚宴预定量增长30%-50%)支撑高端白酒需求,但日常自饮场景萎缩,消费者转向低度酒、果酒等健康化产品。

2)线上化与即时零售渗透:Z世代线%,即时零售(如美团闪电仓)渗透率超30%,倒逼传统烟酒店布局“线分钟达”模式。

3)健康化与国潮化并行:低焦油卷烟、低度酒需求增长30%以上;国潮文化赋能白酒品牌溢价(如敦煌联名款溢价超50%),本土高端白酒市占率突破70%。

4)体验化与社交化升级:消费者偏好从面子消费转向个性化体验,酒旅融合(旅游中购买地域特色白酒)、线上虚拟品鉴会等新场景兴起。

1)头部品牌整合与区域竞争:头部企业(茅台、五粮液)通过控量稳价策略维持市场份额,区域酒企(如徽酒“三驾马车”)依托地域文化及政策支持深耕本地市场,形成“强集中、强分化”的市场格局。2024年头部企业公布的营收:茅台1741.44亿、五粮液891.75亿、洋河288.76亿、汾酒360.11亿、泸州老窖311.96亿、古井贡酒235.80亿。其中茅台营收占比已经达到了21.9%(2023年该数据为20.91%),进一步推动了白酒行业的成熟化和阶层固化。贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒五大白酒上市公司,营收总和3594.02亿元(2022年2700亿元),行业占比45.1%,而这一数据在2019年仅为18%,行业集中度进一步加大。此外,以徽酒为代表的古井贡酒、迎驾贡酒、口子窖业绩表现亦是可圈可点,2024年省内营收增速分别达14.12%、12.75%、8.78%,安徽市场本土品牌份额占比超70%。区域性酒企依托政府支持(如税收优惠)、地缘文化营销(如古井贡酒“年份原浆”绑定安徽宴饮文化)构建护城河,加速区域性酒企的竞争及整合。

2)价格带分化与渠道变革:白酒市场次高端价格带(400-800元)面临调整压力,动销减弱、库存增加、批发价下跌,市场向100-400元或800元以上两端迁移。其中100-400元价格带成增长主力,2024年销售占比超38%,增速超15%;百元以下价格带稳定增长:玻汾、尖庄等光瓶酒和五粮醇等简装酒成为消费主力,衡水老白干低端产品增长7%,光良酒业增速超27%。名酒降维打击下,这一赛道竞争激烈却潜力巨大,预计未来增速将超行业平均水平;水井坊、舍得酒业等企业通过布局高端(超千元)与大众价格带实现“哑铃型”战略转型,强化品牌溢价与性价比优势,价格带分化日趋严重。另外,由于消费群体的迭代升级、行业竞争加剧及传统渠道效率低下,倒逼酒企进行渠道模式的变革,提高渠道效率,一线酒企带动发展,成果显著,比如i茅台营收占比超40%,直销毛利率(96%)较传统经销渠道(89%)高7个百分点;五粮液“云店”数字化系统覆盖超2万家终端,数字化订单占比超30%。

3)年轻化与国际化尝试:从尼尔森调研的数据来看,Z世代(18-30岁)白酒饮用频率仅为35岁以上人群的1/3,但低度酒2024年市场规模增长近40%。为吸引Z世代,酒企推出联名款(茅台×冰淇淋)、低度潮饮等形式,加速布局年轻消费群体市场。另外,受困于经济因素,头部品牌加速布局海外市场,白酒出海战况空前。一线酒企纷纷入局,二三线酒企摩拳擦掌,通过产品创新、跨界整合,持续扩大中国白酒的传播声量。但文化差异仍制约国际化进程,例如茅台2024年东南亚市场营收增长32%,增速超30%,占出口总额的58%;但在全球烈酒市场,中国白酒份额不足1%(对比威士忌12%)。文化差异、场景培育仍是制约国际化进程的关键因素。

4)库存压力与政策风险:中端酒库存积压严重,经销商现金流承压,2024年第四季度白酒行业库存周转天数同比增加28天,其中300-500元价格带库存深度达6个月(安全线个月);同时环保标准升级、酒类溯源政策趋严,2023年《白酒质量安全追溯体系规范》实施后,中小酒企合规成本增加200-300万元/年,行业年内注销企业数同比增25%。倒逼中小酒企转型合规化经营。

总结:新消费周期下,白酒消费市场呈现“高端韧性、大众扩容、低端稳定、体验为王”的特征。白酒行业需应对价格倒挂、库存压力、政策合规等挑战,同时抓住国潮文化、年轻化创新及数字化渠道重构的机遇。未来竞争核心将围绕“品牌价值深挖+供应链效率提升+消费场景创新”展开。

在外部竞争压力与内部经营矛盾的双重夹击下,烟酒店渠道的生存现状岌岌可危,总体可归纳为以下十大特征,揭示行业转型的迫切性:

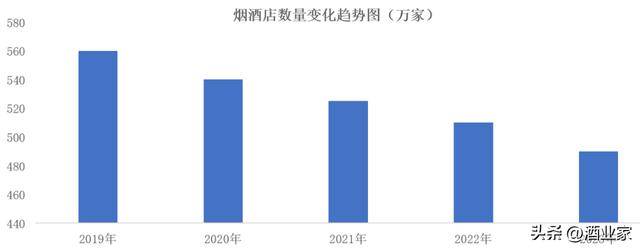

1.总量逐年下降,行业进入缩量竞争:2019-2023年,全国烟酒店总量从2019年约560万家减少至2023年的约490万家,呈逐年下降趋势,年均降幅3%-4%。部分中小型门店因经营压力退出市场,连锁品牌加速整合区域资源。(数据来源:国家统计局、国家烟草专卖局。)

1)消费习惯变迁:政商务宴请占比下降(从45%降至28%),年轻人偏好低度酒和线上比价,传统烟酒店客流量逐年减少。

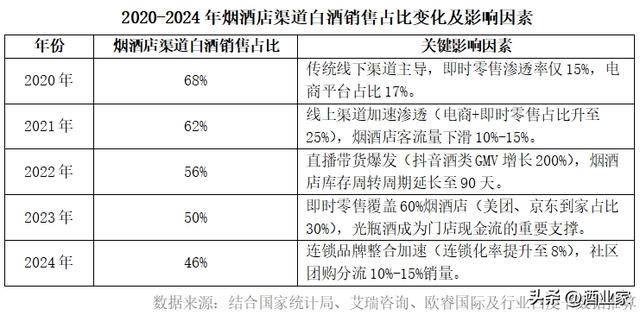

2)渠道竞争加剧:即时零售平台(如美团、饿了么)覆盖60%烟酒店,线%;直播带货分流明显,抖音酒类GMV年均增长200%。

3)连锁化趋势:未来5年可能出现门店破万的全国性连锁品牌,连锁化率提升至5%-8%毛利率。

3.消费下行,市场疲弱:自进入2024年以来,无论是所谓的消费旺季中秋国庆,还是商务宴会酒席,白酒消费比重都在大大下降,再加上各个烟酒店的库存积压,导致资金链紧张,烟酒店经营者进货意愿显著降低。由于很多中小型烟酒店抵御风险能力较差,最后只能关门大吉。

1)经济强省主导:GDP前十省份(如广东、江苏、浙江、山东等)与烟酒店数量前十高度重合,消费需求比较旺盛,抵抗风险能力更强。总量小幅下降(年均-1%-2%)。

2)旅游驱动市场:内蒙古、重庆、江苏等旅游热门地区新增烟酒店显著,文旅消费带动烟酒需求,生存相对容易。总量小幅上升(年均1.5%-2%);

3)产业集中市场:中西部省份(河南、四川、湖南)依靠强大的消费基础,总量基本稳定(±0.5%),农村市场支撑需求。

4)其他市场:东北、西北及部分经济洼地市场,年均减少3%-5%,与经济收缩和人口外流相关。

2)中端价位产品(80-200元/瓶)单店销量下滑15%左右,部分门店库存周转周期延长至90天。

3)低价光瓶酒(如玻汾、绿脖西凤)销量占比提升至40%,成为门店现金流支撑。

1)传统烟酒店渠道占比从2020年的68%降至2024年的46%,电商平台(京东、抖音)及即时零售(美团闪电仓)占比提升至25%。

2)消费者“线下看货、线上下单”现象普遍,倒逼门店布局线上私域流量运营。

1)名酒毛利率从20%降至15%-20%,开发酒、贴牌酒利润空间受电商价格战挤压。

8.新渠道新模式的冲击:根据《2023酒类即时零售白皮书》显示,酒类渠道线%,白酒市场即时零售的市场规模从2020年到2023年同比增加554%,洋酒同比增长628%,啤酒同比增长83%。销货难、利润薄,与线上电商相比缺乏价格优势,跟即时零售比又没服务没消费体验优势,很多团购型老客户都被更新更有优势的消费渠道吸引走。

9.连锁化率提升,区域品牌崛起:连锁品牌(如红旗连锁)门店占比从10%增至18%,区域酒企依托本地政策支持,下沉市场渗透率提升。

10.库存与资金链压力凸显:2024年行业库存规模同比增加30%,中端白酒库存积压最严重,部分门店因账期延长、应收账款占比过高被迫低价抛货。

1)困境:电商/即时零售分流(京东酒世界GMV年增25%,美团渗透率超30%),门店客单价从450元降至280元,45%消费者选择“线验+线上下单”。

2)痛点:社区店日均进店人数腰斩(从50人减少至25人),抖音直播“破价销售”常态化(飞天茅台线%。

1)困境:租金年涨10%,人力成本涨8%-10%,净利率跌破5%;库存周转周期从60天延长至120天,应收账款占比超30%。

2)痛点:经销商账期延长至90天,现金流周转天数达180天(同比+25%),中小门店被迫“以酒抵债”,2024年闭店率同比上升12%。

3)核心矛盾:固定成本攀升与流动性恶化形成“剪刀差”,中小商户生存空间收窄。

1)困境:电子烟销量下滑70%,30%门店因票据不全被罚;酒类抽查合格率仅82%,假酒纠纷案增40%。

2)痛点:75%消费者优先选择“可验真”渠道,走私洋酒渠道利润可达50%,但风险倒逼门店被动参与,窜货商品线)

:政策收紧与消费者正品诉求倒逼合规升级,但灰色利润诱惑导致进退两难。4.

:Z世代白酒消费占比不足15%,低度酒/果酒年增30%;品牌忠诚度指数从65分快速降至48分。2)

90%门店停留“货架式”陈列,Z世代进店停留<3分钟,有品鉴服务的门店复购率较普通门店高40%。3)

传统门店无法满足年轻群体“即时满足+社交体验”需求,客群老龄化加剧。5.

:中小门店仅获15%茅台配额,依赖二批商高价窜货;非标品渠道利润3倍于标品但渗透率低。2)

头部品牌资源垄断下,中小商户陷入“标品价格战”与“非标品缺货”双重困局,而区域性品牌由于品牌知名度问题又难以动销。6.

:仅20%门店部署ERP系统,会员数据利用率<15%;数字化门店人效为普通店3倍。2)

:线上线下数据未打通导致促销重叠率>50%,数据驱动选品可提升周转率35%。3)

:仅30%终端门店有会员系统,且会员消费占比小于30%;但是连锁品牌数字化会员复购率可达55%,如1919。2)

传统积分体系失效,创新营销(如江小白“移动小酒馆”)获客成本降低60%。3)

:社区团购酒水价格低15%-20%,盒马白酒SKU三年增200%;社区团购GMV破300亿,分流门店10%-15%客流。2)

:区域保护政策(如外地品牌需本地酒企持股>50%)致扩张成本增加30%。3)

新兴渠道瓦解传统区位优势,区域连锁(如金辉云酒货仓)本地市占率超60%,形成防御壁垒。9.

:仅8%员工掌握社群运营技能,90后员工流失率大于35%;连锁品牌管培生人效提升2倍但留存困难。2)

:传统“坐商思维”与数字化运营能力错配,人才结构无法适应新零售需求。10.

:80%促销仍为“打折满减”,转化率<20%;同质化SKU占比>80%。2)

价格战侵蚀品牌价值,差异化体验构建滞后于消费升级需求。解析烟酒店发展趋势

头部品牌通过控量稳价巩固稀缺性,但渠道库存压力导致批价波动;②高端白酒(千元以上)市场规模同比下滑12.35%,广东等地高端酒流通规模缩水40亿元。2)

①200-400元价格带成核心增长赛道,剑南春、习酒窖藏1988等腰部产品市占率提升至32%,宴席市场回暖带动大众价位白酒销量增长20%;②区域性品牌凭借价格带和渠道优势在下沉市场渗透率提升。2.

①低度酒市场规模突破700亿元,果酒、预调酒消费量年均增长30%,Z世代消费占比达45%;②酒企加速布局“白酒+新场景”产品(如江小白“移动小酒馆”),结合露营、夜经济等年轻化场景。2)

①消费者偏好低度、低糖、无添加酒类,精酿啤酒渗透率提升至3%(对标美国13%);②传统白酒企业推出小瓶装(100ml)、年份老酒等差异化产品,迎合理性消费需求。3.

①美团闪电仓、京东到家覆盖“3公里30分钟达”场景,社区团购酒水GMV突破300亿元,分流门店10%-15%客流;②烟酒店通过“门店自提+团长配送”混合模式降低30%获客成本。2)

①门店转型“沉浸式体验空间”,设置自助调酒区、年份酒品鉴室,提供付费品鉴服务(如198元/小时);②与文化IP联名(如黄酒+非遗戏曲)提升场景吸引力,复购率提升25%。4.

①酒仙集团、华致酒行等头部连锁加速整合,预计未来5年将出现2-3家万店级全国连锁酒行;②区域连锁(如安徽华杰酒业)通过下沉市场布局,本地市占率超60%。2)

①中小门店通过“配额众筹”“期货预售”模式获取稀缺产品,降低资金占用风险;②区块链溯源系统(蚂蚁链)普及,假货纠纷率下降18%。5.

①部署客户数据平台(CDP)打通线上线下数据,会员消费占比提升至55%,库存周转效率提高50%。全域营销策略(线上领券线下核销)提升转化率,获客成本降低60%。2)

黑金/白金会员享专属权益(生日赠酒、优先抢购),积分通兑异业场景(加油站、超市)提升用户粘性。烟酒店的突围之路

减少酒类条码,增加即时消费商品的比例。其次,聚焦转型策略,烟酒店的转型需从定位重塑、模式创新、能力升级三个维度切入。

①中小烟酒店通过成立采购联盟集中竞标酒厂直供配额,降低稀缺产品(一线名酒、区域强势品牌)获取成本,安徽华杰酒业等区域连锁通过下沉市场布局实现本地市占率超60%;②采用“期货预售”模式锁定需求,缓解资金压力,如茅台1935预售订单占比提升至25%。2)

①开发区域特色酒(高性价比、高毛利产品)、小众香型产品,增加销售额,提高盈利率;②引入低度酒(果酒、预调酒)及健康化产品(无添加精酿啤酒),Z世代消费占比达45%,相关SKU增速超30%。2.

①设置自助调酒区、年份酒品鉴室,提供付费体验服务;②与非遗文化IP联名打造主题店(如“黄酒+绍兴戏曲”)。2)

①接入美团闪电仓、京东到家实现“3公里30分钟达”;②联合社区团长推行“到店自提+到家配送”混合模式。3.

①抖音直播、小红书种草内容引流,线上领券线下核销;②部署客户数据平台(CDP)打通会员消费行为,提高复购率。2)

接入SaaS系统实时监控库存周转,滞销SKU自动触发促销机制,提高库存周转效率。4.

①校企合作培养“店长+主播”复合型员工,较少离职率;②推行合伙人制,核心员工参股门店并享利润分成,提高人效比及人员的积极性。2)

①酒旅融合打造“白酒+露营”新场景,联动政府资源举办封坛大典等文化事件,带动关联消费增长;②异业联盟共享客源,如“买酒送火锅代金券”带动交叉销售率提升。5.

①聚焦中小微企业客户,推出“年度用酒解决方案”,提供阶梯式返利政策(如年采购额超50万元返点5%),结合企业LOGO定制酒标服务,提升客户粘性;②与商会、行业协会联名开发专属产品(如“企业家协会纪念酒”),通过“开瓶扫码积分”绑定后续复购。2)

①推出“家庭酒窖托管”服务,提供恒温仓储、年份酒增值回购(年增值率8%-12%),吸引高净值客户;②联合银行开发“名酒质押融资”业务,解决企业客户短期需求。6.

①锁定茅台、五粮液等头部品牌配额,通过“配额众筹”降低采购成本,搭配区域名酒(如古井贡酒)形成“头部引流+腰部盈利”组合;②开发“年份酒鉴定+回购”服务,收取3%-5%鉴定费,解决消费者收藏变现难题。2)

①在门店增设“健康生活区”,搭配茶叶、保健品(如枸杞原浆)组成“宴饮礼盒”,提高店铺盈利率;②推出“家庭用酒指南”订阅服务(199元/年),每月配送1款名酒小样+健康食品,提高复购率。7.

①接入美团闪电仓、饿了么“30分钟达”,针对宴请场景推出“救急套餐”(酒水+零食组合),订单响应时间压缩至18分钟;②社区团购采用“预售+次日达”模式,SKU精简至50个高频商品,提高周转效率。2)

①搭建企业微信私域池,按消费场景标签分组(如“婚宴组”“商务组”),推送定制化促销信息,提高转化率;②每月开展“线上盲品会”(直播间扫码下单送小酒版),联动线下门店核销。8.

①将酒类SKU从300+压缩至150个核心单品,腾出30%货架陈列预包装食品(如卤味、坚果),提高即时消费品类;②推出“酒+餐”组合包(如红酒+牛排),搭配微波炉加热服务,抢占家庭晚餐场景。2)

①与露营基地合作开发“微醺露营套餐”,内含便携式酒具+小瓶装酒水,提高客单价;②在门店设置“自助调酒站”,提供9.9元基酒+付费风味添加剂(如桂花糖浆),提高年轻客群占的占比。附:案例分析

案例背景:华致酒行作为国内头部连锁酒类零售品牌,面对线上冲击和库存的双重压力,率先推进数字化转型。

部署客户数据平台(CDP),打通线上线下消费行为数据,会员复购率从30%提升至55%。2.

通过“配额众筹”模式锁定茅台、五粮液等稀缺产品,降低采购成本15%,同时引入区块链溯源技术,假货纠纷率下降18%。4.

连锁品牌需以数据驱动为核心,整合供应链资源,并通过即时零售抢占消费场景,提升履约效率。案例(二):单店创新案例:成都“微醺实验室”跨界融合突围

店内设置自助调酒区、年份酒品鉴室,推出付费品鉴服务(198元/小时),年轻客群占比从10%提升至40%。2.

联合本地露营基地推出“微醺露营套餐”(含小瓶酒水+便携酒具),客单价提高35%;与非遗文化IP联名打造“蜀绣主题酒”,溢价率达50%。3.

通过企业微信社群推送定制化促销信息(如“周末盲品会”),增强与消费者的对线%。4.

单店可通过沉浸式体验、跨界联名和私域运营,打破传统货架模式,吸引年轻消费者并提升溢价能力。案例(三):其他形式案例:抖音直播带货的“老酒坊”逆袭

每日开设“白酒知识小课堂”直播,讲解酒文化、品鉴技巧,同时推出“开瓶扫码抽奖”活动,粉丝量3个月内从0增长至20万。2.

:聚焦区域特色酒(如宝丰酒),搭配“酒+卤味”组合套餐,直播GMV单月突破150万元,其中60%订单来自省外。3.

与本地酒厂合作开发定制多款高性价比光瓶酒(单价30-50元),毛利率达40%,成为直播间主力产品。4.

中小烟酒店可借助直播平台突破地域限制,以“内容+爆品”组合打开增量市场,同时依托区域供应链打造高毛利产品。案例(四):社区团购案例:黑龙江“雪乡酒仓”社区团购模式

联合300个社区团长,推出“白酒+年货”套餐(如北大仓酒+红肠),SKU精简至30个高频商品,复购率达40%。2.

与齐齐哈尔酒厂合作开发50元价位的光瓶酒(高颜值、高品质),毛利率超35%,通过团长分销覆盖80%乡镇。3.

2023年GMV突破1200万元,其中社区团购占比70%,库存周转周期从90天缩短至45天。4.

下沉市场需依托本地供应链与熟人社交网络,以高性价比产品+轻量化运营突围。总结与启示:当前烟酒店的核心矛盾在于“传统模式与新兴需求的错配”。未来生存需围绕“品牌价值+供应链效率+场景创新”三要素,结合数字化转型与年轻化策略,重塑竞争力。结合酒水行业发展现状,给予以下发展建议:

推出“酒+餐”、“酒+露营”套餐,抢占家庭与社交消费,打通消费链条。3.

联合区域酒厂开发颜值高、利润高、质价比高的区域特色产品,增强竞争优势。4.

烟酒店需围绕“人-货-场”重构,从“卖产品”转向“卖体验+解决方案”,才能在存量竞争中找到新增量。6.

连锁品牌的数字化与供应链是护城河,需强化资源整合与即时配送能力。单店运营的场景体验和跨界合作是破局关键,重点在于年轻化与差异化。7.

随着Z世代成为消费主力,烟酒店需持续关注健康化、国潮化趋势,探索元宇宙品鉴、NFT酒标等前沿场景,抢占未来市场先机。综上,烟酒店的转型已非“选择题”,而是“生死题”。烟酒店渠道的突围关键在于:价值重构(品牌赋能)、效率革命(供应链优化)、体验创新(场景融合),构建“人-货-场”新生态。未来,唯有将数据驱动、场景融合与供应链整合深度结合,方能在存量市场中挖掘新增量。赢家必属于那些敢于打破传统边界、深度融合“人-货-场”的先行者。